![]() 2022年1月14日

2022年1月14日![]() 2025年2月18日税務

2025年2月18日税務

法人税の中間納付とは?2つの申告方法と仕訳・注意点を紹介

企業には、法人税を事業年度の中間に納付する「中間納付」という制度があります。申告方法は、「仮決算」か「予定申告」の2種類です。2つの方法から自由に選択できますが、どちらが自社に適しているのか、詳しく分かっていないという方もいるのではないでしょうか。

そこでこの記事では、法人税の中間納付について詳しく解説します。申告方式の違い、手続きの仕方、注意点などを幅広くまとめました。中間納付を控えている企業経営者の方に必見の内容です。ぜひ参考にしてみてください。

目次

法人税の中間納付とは

法人に課せられている中間納付とは、事業年度の中間に法人税の一部を前払いする制度のことです。確定申告時にまとめて納めるのではなく、、複数回に分けることで、1回あたりの税負担を軽減することを目的としています。

また、国としては事前に税金を受け取ることで、確実に税収を確保できるのがメリットです。ここでは、まず中間納付の対象や時期といった基本情報を解説します。

中間納付の対象は前事業年度の法人税額が20万円を超えた企業

中間納付は全法人が対象ではありません。対象となるのは、前事業年度の法人税額が20万円を超えた企業です。したがって、前事業年度のない設立1年目の企業や前事業年度の法人税額が20万円以下の企業に申告義務はありません。

また、公共法人や公益法人等、協同組合等、人格のない社団・財団も対象外です。

中間納付では、基本的に前事業年度の法人税額を基準とする予定申告を用います。

赤字・減益の企業の中間納付

前事業年度と比較して今年度の業績が赤字・減益になったという企業もいることでしょう。赤字・減益の企業の場合、前事業年度の法人税額を基準とする中間納付は大きな負担です。

減益の場合は中間納付の費用を捻出できるかもしれませんが、赤字の場合には捻出できない可能性があります。

費用を捻出できない場合は、仮決算という方法を選択することによって、中間納付の税額を抑えることが可能です。

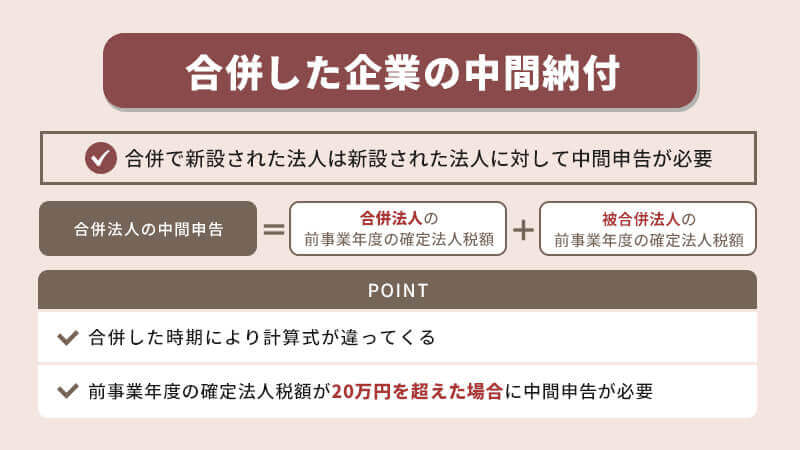

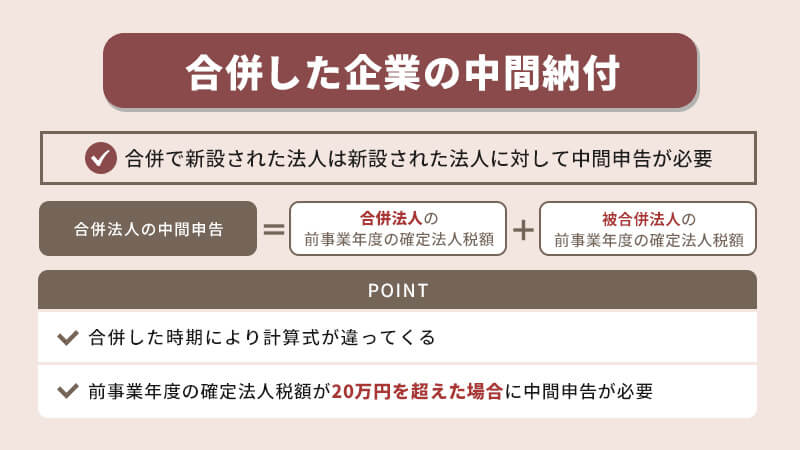

合併した企業の中間納付

設立1年目の企業は申告する必要はありませんが、合併で新設された企業については扱いが異なるので注意してください。

合併した法人の場合、新設された法人に対して中間申告が必要です。合併法人の中間申告は、合併法人と被合併法人の前事業年度の確定法人税額を加えて判断します。

合併した時期で計算式が違いますが、前事業年度の確定法人税額が20万円を超えた場合に中間申告が必要となる点は変わりません。

中間納付の時期・タイミング(期限)

中間納付の期限は、事業年度開始日より6か月を経過した日から数えて2か月以内と定められています。

事業開始日が4月1日であれば、6か月経過となるのは10月1日です。そこから2か月以内の11月30日までが、申告書の提出期限及び納付期限となります。期限を破ると延滞税が課される恐れもあるため注意しましょう。

なお、中間納付では、実際の法人税が確実になっていない状態で申告するため、納付額は予定納税額の半分とされています。仮に中間納付の際に税金を納めすぎても、最終的な納税額は変わりません。年度末の確定申告により、過払い分の税金が還付されます。

法人税の中間納付をするメリット

法人税の中間納付には、主に企業の資金繰りや国の財政運営において重要な利点があります。中間納付を行うことで、年度末に多額の税金を一度に支払う必要がなくなるため、キャッシュフローの逼迫を防ぐことができます。これにより、納税時期が複数回に分けられることで資金管理が柔軟になり、企業の資金繰りをスムーズにすることが可能です。

さらに、企業側だけでなく、国にもメリットがあります。中間納付によって税収が平準化されるため、国としても安定した税収を確保でき、財政運営がスムーズに行われます。これにより、行政サービスやインフラ整備などの公共政策においても、安定した計画を立てることが可能となるでしょう。

また、企業が中間納付を適切に行うことで、最終納税時の負担を軽減する効果もあります。一括で多額の税金を支払う必要がないため、資金調達のリスクを低減できる点も中間納付のメリットと言えます。

法人税の中間納付をするデメリット

一方で、中間納付にはいくつかの課題も存在します。最大のデメリットは、前年度の実績に基づいて中間納付額が決定されることです。これにより、業績が悪化している年度であっても、前年度の高い実績を基準に多額の税金を支払わなければならない場合があります。例えば、赤字に陥った年度でも前年度が好調だった場合、実態と乖離した税負担が企業の財務状況を圧迫する可能性も。

なお、実際の業績に基づいた金額を納付できる仮決算を選択することで、こうした負担を軽減できます。ただし、仮決算を選択する場合は、半年ごとに決算を行う必要があり、経理部門の負担が増える点も考慮しなくてはなりません。

さらに、納付スケジュールを守れなかった場合には、延滞税や加算税といったペナルティが科されるリスクもあります。延滞税は納付期限を過ぎた日数に応じて課されるため、特に資金繰りが厳しい企業にとってはさらに大きな負担となる可能性があります。このため、計画的な納税準備が重要です。

法人税の中間納付方法は2つ

法人税の中間納付の方法は「仮決算」と「予定申告」の2種類です。どの方法にするかは納税者が自由に選択できます。それぞれメリット・デメリットがあり、目的や業績に応じて使い分けることが大切です。以下で両者の違いを詳しく紹介します。

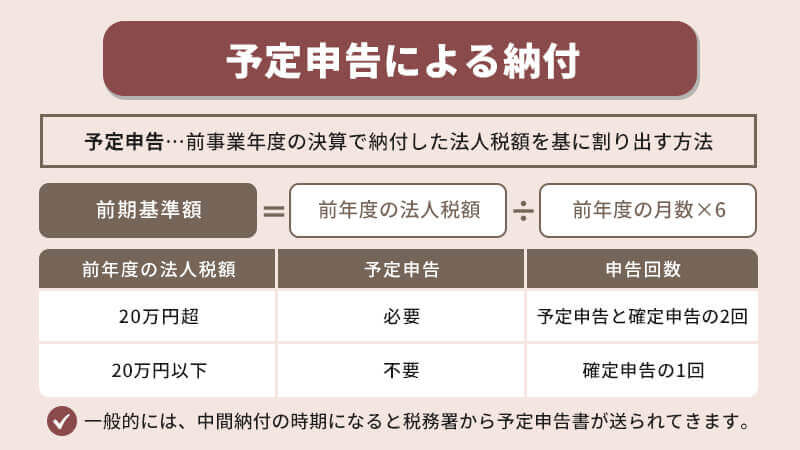

予定申告による納付

予定申告は、前事業年度の決算で納付した法人税額を基に割り出す方法です。前年度に納めた法人税の約半分を申告・納付します。計算式は以下の通りです。

- 前期基準額=前年度の法人税額÷前年度の月数×6

前年度の法人税額が20万円以下であれば、予定申告は不要です。一方、上記の式で割り出した金額が10万円を上回る場合は、前事業年度の法人税額が20万円を超えることを意味するため予定申告をしなければなりません。

| 前年度の法人税額 | 予定申告 | 申告回数 |

|---|---|---|

| 20万円超 | 必要 | 予定申告と確定申告の2回 |

| 20万円以下 | 不要 | 確定申告の1回 |

一般的には、中間納付の時期になると税務署から予定申告書が送られてきます。申告書が届いたら、納付額を記入して提出しましょう。

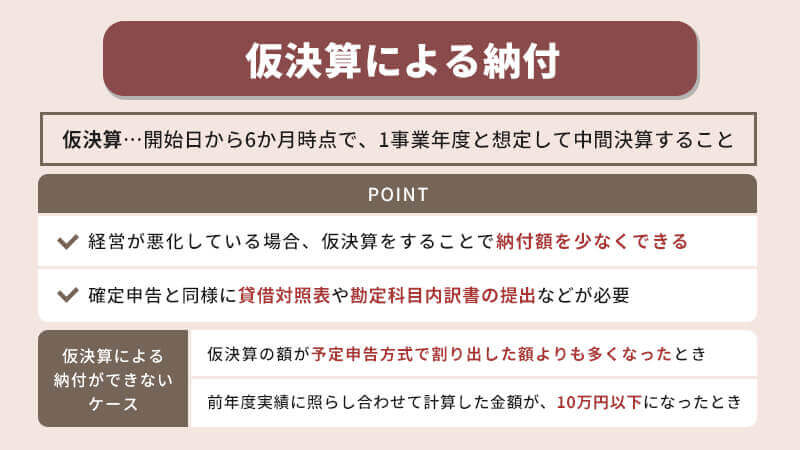

仮決算による納付

「仮決算」とは、事業年度開始日から6か月経過した時点で、上半期を1事業年度と想定して中間決算することです。そこで割り出した課税所得に法人税率を掛け、納付額を算出します。

前期に比べて経営が悪化している場合、仮決算をすることで納付額を少なくできるのがメリットです。ただし、仮とはいえ決算の体裁を取るため、貸借対照表や勘定科目内訳書の提出など確定申告と同様の手間をかけなければなりません。また、以下のようなケースでは仮決算による納付ができないため注意が必要です。

- 仮決算の額が予定申告方式で割り出した額よりも多くなったとき

- 前年度実績に照らし合わせて計算した金額が、10万円以下になったとき

法人税の中間納付の手順3ステップ

法人税の中間納付は、次の3つのステップで進めます。それぞれのポイントを押さえて、スムーズに対応しましょう。

- 税務署から中間納付書を受け取る

- 中間納付書を作成して提出する

- 納付書に基づいて法人税を納付する

1. 税務署から中間納付書を受け取る

事業年度が開始してから6か月を経過すると、税務署から中間納付書が送られてきます。この書類には、法人税の中間納付額の計算方法などが記載されています。まずは内容を確認し、納付に向けた準備を進めましょう。

なお、前年の確定申告を電子申告(e-Tax)で行った法人の場合、中間納付書が紙で届かず、e-Taxのメッセージボックスに格納されることがあります。メッセージボックスに格納された中間納付書は、ログインして確認する必要があります。紙面での受け取りがない場合でも、忘れずに確認しましょう。

2. 中間納付書を作成して提出する

中間納付書を作成する際は、利用できる2種類の計算方法(前年実績を基準とする方法または仮決算による方法)のうち、より自社に適した方法を選びます。仮決算は、業績が前年と異なる場合に有利となる可能性があるのです。

作成した納付書は、以下の方法で提出します。

- 紙の場合: 税務署の窓口に持参、または郵送

- 電子申告の場合: e-Taxを利用して提出

いずれの場合も提出期限を守ることが重要です。期限内に余裕を持って準備を進めましょう。

3. 納付書に基づいて法人税を納付する

提出した中間納付書に記載された法人税額を、期限内に納付します。納付方法には、以下のような選択肢があります。

- 納付書を利用し、金融機関の窓口で支払う

- 電子納税(ダイレクト納付、ペイジー、クレジットカード、Pay払い、QRコード納付)を利用する

電子納税を選ぶ場合、事前の登録や設定が必要な場合があります。また、各方法には金額上限や手数料が設定されていることもあるため、詳細を確認のうえ対応しましょう。

法人税の中間納付の計算方法

中間納付の計算方法や提出の仕方を解説します。適切な事業計画を立てるためには、納税額がどれくらいになるかを事前に確認して、キャッシュフローを明確にすることが大切です。

計算方法を確認し理解を深めることで、自身で納付額を算出できるようになります。ここで紹介する計算式や計算例を参考にしながら、自社のケースに当てはめてシミュレーションしましょう。

予定申告の場合

「前年度の法人税額÷前年度の月数×6」の計算式で、予定申告における納付額の割り出しが可能です。例えば、前年度の法人税額が400万円の場合は次のように計算します。

- 4,000,000÷12×6=1,999,998

国税通則法に規定されている「計算過程で生じた円未満の端数は切り捨て」「確定金額は百円未満の端数切り捨て」を適用すると、中間納付額は199万9,900円です。なお、単純ミスの事例として「前年度の法人税額×6/12」と計算してしまうケースがあります。

- 4,000,000×6÷12=2,000,000

上記の計算では、納税額が200万円となるため誤りです。まずは前年度月数で割り、最後に6を乗じましょう。

参考: 『法人税の中間(予定)税額の算出方法について|国税庁』

仮決算に基づく場合

仮決算に基づく場合は、事業年度開始から6か月間を1事業年度とみなし、法人税額を割り出します。例えば、12月が決算であれば、その年の1〜6月が1事業年度です。その上半期の実績に基づいて、納付額を割り出します。計算式と手順は以下の通りです。

- 手順1:課税所得を求める「益金-損金=課税所得」

- 手順2:税額を求める「課税所得×法人税率=税額」

例えば益金が500万円、損金200万円で、税率15%が課されるとします。この場合の税額は、「500万円-200万円×15%=45万円」です。益金や損金の金額がしっかりと把握できていれば、比較的簡単に税額を算出できます。

なお、仮決算による申告の際は、損益計算書・貸借対照表・勘定科目内訳書・株主資本等計算書といった書類提出も義務付けられているため、漏れのないように準備しましょう。

予定申告・仮決算の手続き方法

手続きを不備なく速やかに進めるには、予定申告・仮決算でどのように手続きを進めるのか事前に把握しておくことが大切です。

予定申告・仮決算の手続き方法、確定申告時の手続きなどについて説明します。

中間納付の準備の流れ

法人税の中間納付に向けた準備は、次の手順で進めます。まず、前事業年度の財務諸表や納税に関する資料を揃え、基準となる納税額を確認しましょう。次に、税額計算を行います。予定申告または仮決算のいずれの方法を選択するかを決定し、計算式に基づいて税額を算出します。

仮決算の場合は、事業年度の開始から6か月間の財務データをもとに課税所得を算出します。最後に、申告書を作成し、納税を行います。税務署から送付される申告書を利用するか、電子申告システム(e-Tax)を用いて申告手続きを行い、期日までに納税を完了させましょう。

予定申告の手続き方法

予定申告に該当する法人は、法人の所在地管轄の税務署から予定申告書が送られてくるケースがほとんどです。予定申告書が手元に届いたら、申告書に必要事項を記載し返送します。

ただし、e-Taxで申告をした翌年度は送付されないため注意が必要です。ソフト内のメッセージボックスを確認し、予定申告の申告書作成に進みましょう。

なお、予定申告自体は義務化されていません。申告しなくても申告があったものとみなされます。申告は万が一忘れてしまっても問題ありませんが、納税は義務となるため忘れないようにしましょう。予定申告における納税方法は現金納付、クレジットカード納付、電子納付の3つです。

仮決算の手続き方法

仮決算をする際は、通常の決算と同様に確定申告にて手続きします。仮決算に必要となる書類をそろえて、事業所の所在地を管轄する税務署に提出しましょう。申告書類の一例は以下の通りです。

- 法人税の申告書

- 財務諸表

- 勘定科目内訳明細書

- 株主資本等変動計算書

- 社員資本等変動計算書

仮決算時は、年度末の申告時に添付する「法人事業概況説明書」の提出は原則不要です。申告と納税の期限である、事業年度の開始日より6か月を経過した日から2か月以内に、申告と納税を完了させましょう。

確定申告時の手続き

中間納付は、「法人税の前払い」という位置付けです。そのため、前払いした法人税を確定申告で精算しなくてはなりません。

決算時に納める法人税額は、「確定法人税額-中間納付した法人税額」です。当然ながら、中間納付額が確定法人税額よりも多ければその分還付されます。

確定申告の申告期限は、各事業年度終了の日の翌日から2か月以内です。事業所のある住所地管轄の税務署に、申告書などの必要書類を提出します。

法人税の申告に間に合わないときは、一定の条件を満たすケースに限り申告期限の延長が可能です。申請が認められると申告・納税期限が2か月延長されます。詳しい条件は国税庁のホームページをご確認ください。

法人税中間納付の準備でよくあるミスとその対策

法人税の中間納付時には、いくつかのよくあるミスが発生しがちです。例えば、納税期限の見落としです。中間納付は年に1度の作業であるため、つい期限を見落としがちです。対策として、納税期限の1か月前からスケジュールを確認し、計画的に準備を進めることで余裕を持って対応することが重要です。また、申告方法の選択ミスもあります。

今期の業績が前年度と大きく異なる場合には、適切な申告方法を選ぶことが大切です。業績が悪化する見通しがある場合には仮決算を選択し、納税額を調整することで、資金負担を軽減できるでしょう。さらに、予定申告によって過剰に納税した場合には、確定申告で還付されますが、還付までに時間がかかる可能性もあります。過剰納税を防ぐためには、業績見通しに基づいた計算を行うことが望ましいです。

法人税の中間納付をする際に押さえるべきポイント

中間納付を行う際には、資金計画やキャッシュフロー管理が欠かせません。まずは、納付額の算出方法を確認することが重要です。予定申告を選択する場合は、前年度の納税実績に基づくため、業績の変動が反映されにくい点に注意しましょう。

また、仮決算による柔軟な対応も検討が必要です。業績が悪化している場合には、仮決算を用いることで納税額を抑えることができます。さらに、納税期限の管理も大切です。納税が遅れた場合には、延滞税などのペナルティが発生するため、税額の見通しを立て、計画的に資金を準備しておくことが求められます。

法人税の中間納付(還付)の仕訳はどうする?

中間納付に関する費用は、会計時にどのように仕訳したらよいのでしょうか。「中間納付時の勘定科目」「決算・確定申告時の勘定科目」「法人税納付時の勘定科目」と3つのパターンに分けて、中間納付の仕訳方法を紹介します。事前に仕訳方法を確認し、会計処理をスムーズに進めましょう。

中間納付時の勘定科目

中間納付では納税額が不確定であるため、納付した額を「仮払法人税等勘定」とし、借方に記帳して資産計上します。予定申告、仮決算どちらを選択しても仕訳は同じです。

- 中間納付分40万円を当座預金から納めた場合

| 借方 | 貸方 | ||

|---|---|---|---|

| 仮払法人税等 | 400,000円 | 当座預金 | 400,000円 |

仮払法人税は未確定の支出であり、資産に分類されるため、貸方は現金や当座預金を指定するのが一般的です。

決算・確定申告時の勘定科目

確定申告の時期は決算日の翌日から2か月以内となっており、納付は完了していません。しかし、将来的には納付することが決定されているため、決算時の仕訳では「仮払法人税等」と「未払法人税等」の両方を記載します。

- 決算・確定申告時の法人税が80万円と確定した場合

| 借方 | 貸方 | ||

|---|---|---|---|

| 法人税、住民税及び事業税 | 800,000円 | 仮払法人税等 | 400,000円 |

| 未払法人税等 | 400,000円 | ||

業績が悪化し法人税額が仮払法人税額を下回るときは、未払法人税等を記載する必要はありません。また、差額は未収金として確定申告後に還付されます。

法人税納付時の勘定科目

法人税納付時の仕訳で使用する勘定科目は、「未払法人税等」です。確定申告後正しい税額を納税することになるため、決算・確定申告時に計上していた未払法人税等の負債を削除します。仕訳例は以下の通りです。

- 未払法人税等で計上していた40万円を、当座預金から納めた場合

| 借方 | 貸方 | ||

|---|---|---|---|

| 未払法人税等 | 400,000円 | 当座預金 | 400,000円 |

法人税の中間納付の注意点

中間納付をする際は、いくつか気を付けたいポイントがあります。代表的なのは、提出期限オーバーによるペナルティです。余分な納税が発生するため、くれぐれも注意しましょう。その他の注意点も含めて以下で具体的に解説します。

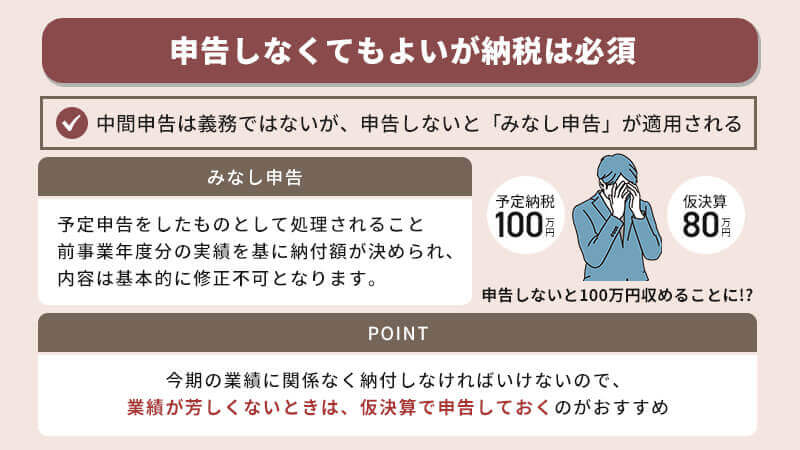

申告しなくてもよいが納税は必須

法人税の中間申告は義務ではありません。ただし、申告しなければ「みなし申告」が適用されます。みなし申告とは、予定申告をしたものとして処理されることです。前事業年度分の実績を基に納付額が決まるうえに、内容は基本的に修正不可となります。

今期の業績に関係なく納付しなければいけません。繰り返しになりますが、今期の業績が芳しくないときは、仮決算で申告しておくことをおすすめします。

例えば、予定申告で100万円、仮決算で80万円だったとしても、100万円納めることになるということです。仮決算を希望する場合は、きちんと申告書を提出しましょう。

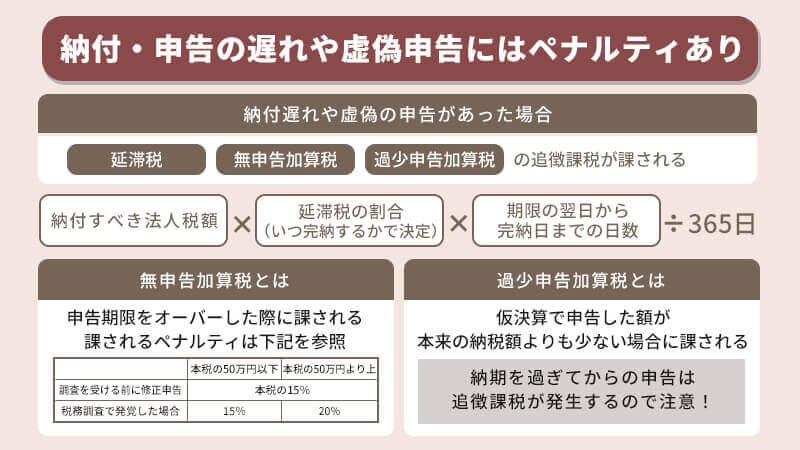

納付・申告の遅れや虚偽申告にはペナルティあり

中間納付の対象となっている企業は、申告自体は必須ではありませんが、納期までに必ず納税しなければいけません。納付遅れや虚偽の申告があった際は、延滞税、過少申告加算税といった追徴課税のペナルティが課される可能性があります。延滞税の計算式は次の通りです。

- 納付すべき法人税額×延滞税の割合(いつ完納するかで決定)×期限の翌日から完納日までの日数÷365日

過少申告加算税は、仮決算で申告した額が本来の納税額よりも少ない場合に課されます。自主的に修正申告をすれば問題ありませんが、納期を過ぎてからの申告には追徴課税が発生するため注意しましょう。

合併した場合は納税額が変わる可能性がある

法人が吸収合併(適格合併)をすると、中間納付税額が変更となる可能性があります。予定申告をする際は、被合併法人の前事業年度の法人税額を加算して計算しましょう。

吸収合併があった場合の計算方法は複雑です。自身で計算することに難しさを感じる方は、税理士などの専門家に相談しましょう。豊富な知識や経験を持つプロに相談することで、正しい税額を求められます。申告・納税手続きに関するアドバイスやサポートも受けられるため、スムーズに手続きを進められるでしょう。

法人税の中間納付でよくある質問

法人税の中間納付の理解を深めるために、よくある質問と回答を確認しておきましょう。

法人税の中間納付の支払いはいくらからですか?

法人税の中間納付は、前事業年度の確定法人税額が20万円を超えた企業です。そのため、設立1年目の企業や前事業年度の確定法人税額が20万円以下の企業は、中間納付の対象ではありません。

法人税の中間納付の納付書はいつ届きますか?

中間納付の納付書(予定申告書)は、中間申告の時期が近づくと税務署から送付されます。中間申告の時期は、企業の決算月がいつなのかによって異なります。

中間申告の期限は事業年度の開始の日以後6か月を経過した日から2か月以内なので、事業年度の開始から6か月程度で送られてくるでしょう。

中間納付で納めた税金が多すぎた場合はどうなりますか?

法人税の最終的な納税額は年度末の確定申告で調整され、過剰納付分は還付されます。ただし、還付までには一定の期間がかかるため、資金の余裕がない場合には仮決算を検討するなど、事前に資金繰りを見通しておくと良いでしょう。

業績悪化で予定通り納付できない場合はどうしたら良いですか?

業績が悪化した場合には、仮決算を実施することで納税額を抑えられる可能性があります。事業の収支や経営状況を把握した上で、仮決算を選択するのも効果的です。

中間納付に納税の延滞税が課されることはありますか?

はい、納期までに納付が完了しない場合、延滞税が課される可能性があります。延滞税は納付額に応じた割合で計算されるため、期日を遵守し、税負担を増やさないようにしましょう。

法人税の企業納付といった企業税務のお悩みはネイチャーグループへ

法人税の申告は複雑であるため、企業税務は税理士のサポートを受けるのもひとつの方法です。ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)では、各種申告書の書類作成・提出のサポートも承っています。

当グループは、国内外で累計1万件を超える相談・案件実績を誇る、日本最大級のコンサルファームです。国際会計ネットワークグループ「TIAG」にも加盟しており、グローバルなネットワークを通じた会計・税務サービスを提供しています。企業税務に関して悩まれている方はお気軽にご相談ください。

法人税の中間納付はしっかりと準備して済ませよう

中間納付とは、事業年度の中間に申告し税を納める制度のことです。申告方法は「予定申告」と「仮決算」の2種類があり、納税者が選択できます。申告は必須ではありませんが、期日までに納税しなければ追徴課税が発生するため、しっかりと準備して済ませましょう。

ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)では、税務や資産運用に関するご相談を承っています。企業税務で悩まれている方は、ぜひこの機会にお問い合わせください。これまでに培った豊富な実績とノウハウを基に、お客様のお悩みに合わせて最適なサービスをご提供いたします。

ネイチャーグループは『富裕層の税金対策・資産運用相談』を

年間2,000件お答えしてる実績があります。

資産運用や税金対策は専門的な知識が必要で、「そもそも何をすればいいか分からない」方が多いと思います。

また、投資経験者の多くが不安や悩みを抱えているのも事実です。

そのような不安や悩みを解決するべく、経験豊富なコンサルタントがどんな相談内容にも丁寧にお答えします。

資産運用や税金対策についてお悩みなら、まず富裕層に熟知したネイチャーグループへご相談ください。

芦田ジェームズ 敏之

【代表プロフィール】

資産規模100億円を超えるクライアントの案件を数多く抱えてきた異彩を放つ経歴から、「富裕層を熟知した税理士」として多数メディアに取り上げられている。培った知識、経験、技量を活かし、富裕層のみならず幅広いお客様に税金対策・資産運用をご提案している。

また、Mastercard®️最上位クラスで、富裕層を多く抱えるクレジットカードLUXURY CARDの 「ラグジュアリーカード・オフィシャルアンバサダー」に就任。日米税理士ライセンス保有。東京大学EMP・英国国立オックスフォード大学ELP修了。紺綬褒章受章。

現在は代表税理士を務める傍ら、英国国立ウェールズ大学経営大学院に在学中(MBA取得予定)。

◇◆ネイチャーグループの強み◇◆

・〈富裕層〉×〈富裕層をめざす方〉向けの資産運用/税金対策専門ファーム

・日本最大規模の富裕層向けコンサルティング

・国際的な専門家ネットワークTIAG®を活用し国際案件も対応可能

・税理士法人ならではの中立な立場での資産運用