![]() 2022年3月11日

2022年3月11日![]() 2024年4月30日税務

2024年4月30日税務

法人税の実効税率とは|計算方法や表面税率との違いも解説

法人税の実効税率とは、法人に対して課税されるいくつかの税金の税率から計算した税率です。「法人税の実効税率を知りたい」という方もいるのではないでしょうか。正確な実効税率は事務所の所在地や資本金の額などによって異なり、法人ごとの状況に合わせて計算する必要があります。

そこでこの記事では、法人税の実効税率の計算方法に焦点を当てました。法人税の実効税率を構成する5種類の税金の紹介の他、これまでの税率の推移や国際比較についても分かる内容です。

資産運用・税金対策はプロに無料相談!

芦田ジェームズ 敏之

(代表/記事監修者)

ネイチャーグループは数多くの選択肢の中からあなたに最適な提案をします。

資産運用・税金対策についてお気軽にご相談ください。

富裕層に熟知した税理士の肩書を持つ芦田を筆頭に、経験豊富なコンサルタントがどんな不安や疑問にも丁寧にお答えします。

富裕層を熟知した税理士 「芦田ジェームズ 敏之氏」が登壇する、富裕層が実践している 【資産運用・税金対策】のセミナーはこちら。

目次

法人税は表面税率と実効税率の2種類

法人税とは、法人の企業活動から得られた所得に対して課される税金です。正しく税金を納めるためにも、法人税がいくら課されるのかを把握しておくことが大切です。 法人税は表面税率と実効税率の2種類あります。両者の違いを詳しく見ていきましょう。

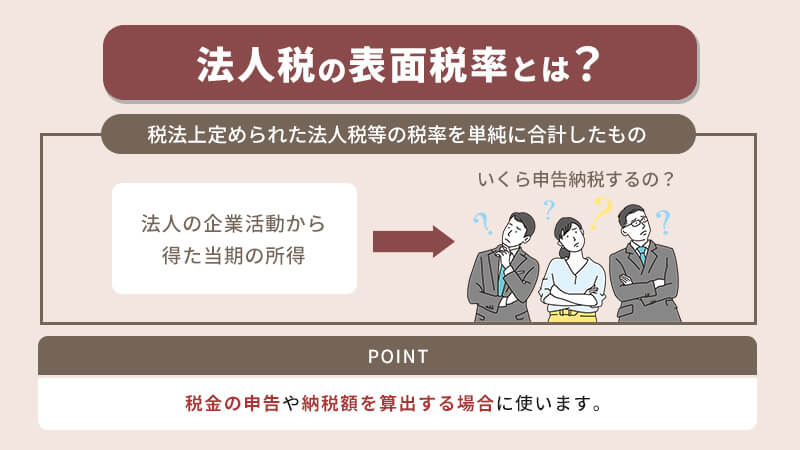

法人税の表面税率とは

表面税率とは、法律が定めている税率です。法人の企業活動から得た当期の所得に対して申告納税するのがいくらなのかを指します。

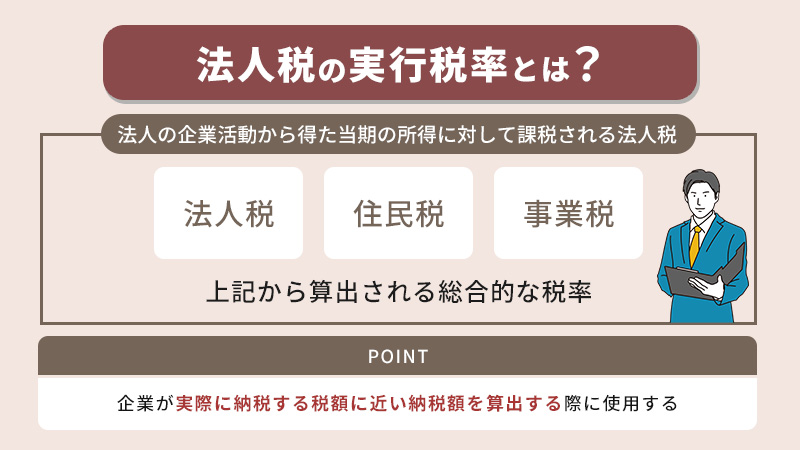

法人税の実効税率とは

実効税率とは、法人の企業活動から得た当期の所得に対して課税される法人税(法人税、住民税、事業税)の表面税率から、所定の方法で算出される総合的な税率です。実質的に負担するのがいくらなのかを指します。

使用シーンは状況によって異なる

法人税の表面税率と実質税率の使用シーンは状況によって異なるので違いを覚えておきましょう。 表面税率は税金の申告や納税額を算出する際に使用する税率なので、法人税の確定申告で使用します。

実効税率は企業が実際に納税する税額に近い納税額を算出する際に使用する税率なので、法人事業税等も考慮して実質的な納税額を算出したい場合に使用するという点で異なります。

【2023年版】法人税の実効税率の計算方法

実効税率の計算には法人税率だけでなく、住民税や事業税の税率も使います。ここでは、実効税率の計算方法をまとめました。また、東京23区内の大企業や中小企業の場合、実効税率が何%になるのかも分かる内容になっています。

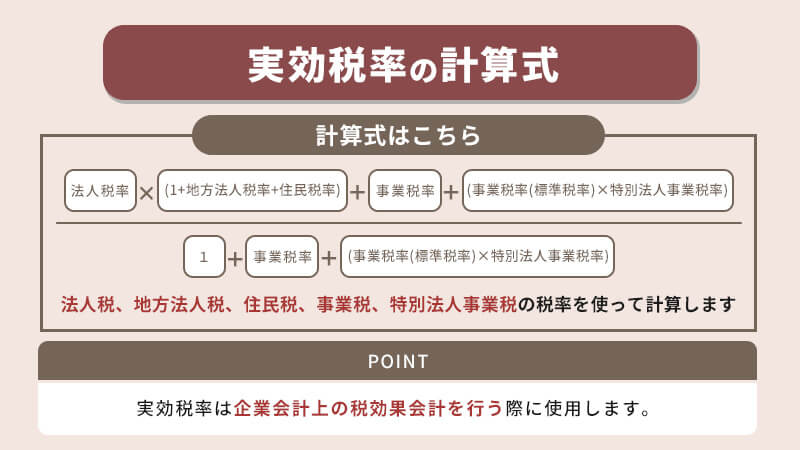

実効税率の計算式

実効税率は、法人税、地方法人税、住民税、事業税、特別法人事業税の税率を使って計算します。計算式は、次の通りです。

・実効税率=(法人税率×(1+地方法人税率+住民税率)+事業税率+(事業税率(標準税率)×特別法人事業税率)) ÷(1+事業税率+(事業税率(標準税率)×特別法人事業税率))

また、実際に負担する税率である実効税率に対し、法令などで規定されている税率を表面税率と言います。表面税率の計算式は、次の通りです。

・表面税率=法人税率×(1+地方法人税率+住民税率)+事業税率+(事業税率(標準税率)×特別法人事業税率)

これらの計算式を使って計算をすると、東京23区の外形標準課税が適用される資本金1億円超の法人の場合、実効税率は30.62%、表面税率は31.78%となります。実効税率は企業会計上の税効果会計を行う際に使用し、表面税率は税金を納付や申告に使用するものです。

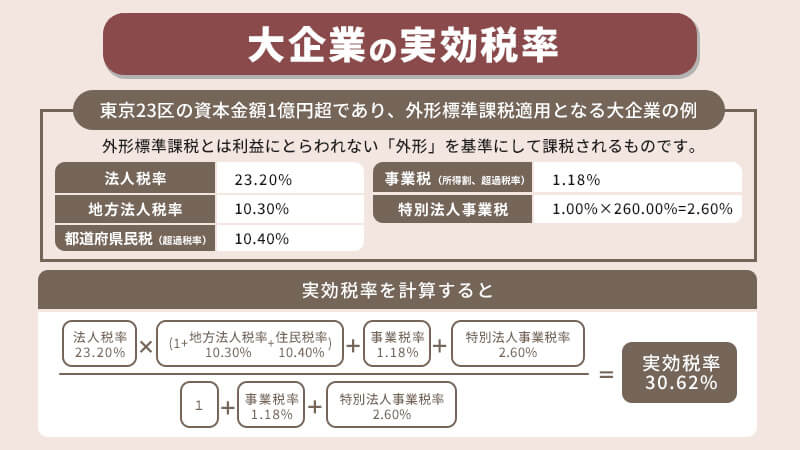

大企業の実効税率

東京23区を例に、資本金額が1億円超であり、外形標準課税適用となる大企業の実効税率の計算方法を見てみましょう。外形標準課税とは事業税に導入されている制度であり、利益にとらわれない「外形」を基準にして課税されるものです。外形には、資本金の額や支払給与などが該当します。

法人税等のそれぞれの税率は、次の通りです。

・法人税率:23.20%

・地方法人税率:10.30%

・都道府県民税(超過税率):10.40%

・事業税(所得割、超過税率):1.18%

・特別法人事業税:1.00%×260.00%=2.60%

以上の税率を使って実効税率を求めます。

{法人税率23.20%×(1+地方法人税率10.30%+住民税率10.40%)+事業税率1.18%+特別法人事業税率2.60%}÷(1+事業税率1.18%+特別法人事業税率2.60%)

=実効税率30.62%

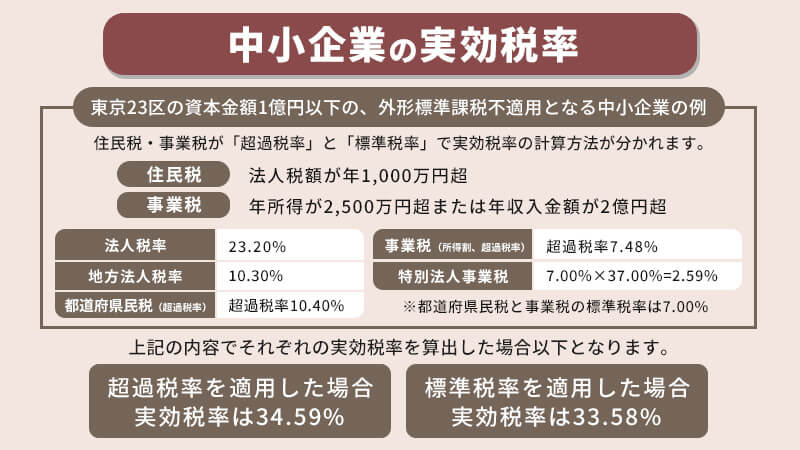

中小企業の実効税率

次に東京23区における資本金1億円以下の中小企業(外形標準課税不適用)について、住民税・事業税が「超過税率」のケースと「標準税率」のケースに分けて、実効税率の計算方法を解説します。なお、住民税・事業税において超過税率が適用されるのは次の場合です。

・住民税:法人税額が年1,000万円超

・事業税:年所得が2,500万円超または年収入金額が2億円超

法人税等の税率は、次のようになります。

・法人税率:23.20%

・地方法人税率:10.30%

・都道府県民税:超過税率10.40% 標準税率7.00%

・事業税(所得割):超過税率7.48% 標準税率7.00%

・特別法人事業税:7.00%×37.00%=2.59%

超過税率を適用した場合の実効税率の計算方法は、次の通りです。

{法人税率23.20%×(1+地方法人税率10.30%+住民税率10.40%)+事業税率7.48%+特別法人事業税率2.59%}÷(1+事業税率7.48%+特別法人事業税率2.59%)

=実効税率34.59%

標準税率を適用した場合の実効税率の計算方法は、次の通りです。

{法人税率23.20%×(1+地方法人税率10.30%+住民税率7.00%)+事業税率7.00%+特別法人事業税率2.59%}÷(1+事業税率7.00%+特別法人事業税率2.59%)

=実効税率33.58%

実効税率と表面税率の違い

法人税計算上の所得はその事業年度の益金から損金を控除して求めるものであり、会計上の利益(=収益-費用)と異なります。

「益金の算入・不算入」「損金の算入・不算入」は法令によって細かく規定されており、会計上の利益と税務上の利益は一致しないのが一般的です。実効税率の計算に必要な法人税等の中にも、損金に算入される税金とされない税金があります。

| 法人税 | 損金算入されない |

|---|---|

| 地方法人税 | 損金算入されない |

| 住民税 | 損金算入されない |

| 事業税 | 損金算入される |

| 特別法人事業税 | 損金算入される |

表面税率と実効税率の不一致は、法人税等のうち事業税と特別法人事業税が損金に算入されるためです。例えば、利益額1億円の東京23区における外形標準課税適用法人を例にした場合、法人税等の計算フローは次のようになります。

利益額1億円-(事業税113万7,000円+特別法人事業税250万5,000円)=9,635万8,000円

法人税:9,635万8,000円×23.20%=2,235万5,000円

地方法人税:9,635万8,000円×23.20%×10.3%=230万3,000円

住民税:9,635万8,000円×23.20%×10.4%=232万5,000円

事業税:9,635万8,000円×1.18%=113万7,000円

特別法人事業税:9,635万8,000円×2.6%=250万5,000円

法人税等の合計額=3,062万5,000円

法人税等の税率を乗じる額が、事業税・特別法人事業税を控除した後の金額であることに注目しましょう。この仕組みによって、税率の単純合計である表面税率との違いが生じます。

法人税実効税率の推移と国際比較

法人税改革が進められる中、法人税実効税率は平成27年度改正から引き下げられています。

| 年度 | 平成26年度 | 平成27年度 | 平成28年度 | 平成30年度 |

|---|---|---|---|---|

| 法人税実効税率 | 34.62% | 32.11% | 29.97% | 29.74% |

また法人税率の引き下げは近年の世界的な傾向であり、日本に限りません。経済協力開発機構(OECD)によると、2000年と2018年の法定法人税率を比較した場合、94カ国中76カ国において税率が引き下げられています。

2021年1月現在における各国の法人税実効税率は、次表の通りです。多くの先進国において、法人税実効税率が30%未満であることが分かります。

| 国名 | 日本 | ドイツ | フランス | アメリカ | カナダ | イタリア | イギリス |

|---|---|---|---|---|---|---|---|

| 法人税実効税率 | 29.74% | 29.93% | 25.00% | 27.98% | 26.50% | 24.00% | 19.00% |

法人税についての相談はネイチャーグループへ

法人税の実効税率の計算は複雑であり、多くの専門知識が必要です。誤った申告をした場合には、過少申告加算税などのペナルティを科される可能性があります。損をしない法人税申告のためには、税理士に相談することがおすすめです。

ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)では、累計1万件以上の実績を裏付けとするノウハウを生かしたご提案ができます。国内外で経験を積んだプロフェッショナルが多数在籍しておりますので、お客様ひとりひとりに合ったアドバイスが可能です。お気軽にお問い合わせください。

\法人税の有効な対策方法とは?/

まとめ:法人税の実効税率を正しく理解して納税額を把握しよう

実効税率とは、所得に対する実際の税負担率を表すものです。法人税、地方法人税、住民税、事業税、特別法人事業税の税率によって、次のように計算します。

・実効税率={法人税率×(1+地方法人税率+住民税率)+事業税率+(事業税率(標準税率)×特別法人事業税率)}÷(1+事業税率+(事業税率(標準税率)×特別法人事業税率))

このように、法人税にまつわる正しい処理には専門知識が必要です。申告に不安を感じている場合は、ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)がお力になれます。

専用フォームよりお気軽にご相談ください。税務コンサルティングだけでなく、投資コンサルティングも承っています。

ネイチャーグループは『富裕層の税金対策・資産運用相談』を

年間2,000件お答えしてる実績があります。

資産運用や税金対策は専門的な知識が必要で、「そもそも何をすればいいか分からない」方が多いと思います。

また、投資経験者の多くが不安や悩みを抱えているのも事実です。

そのような不安や悩みを解決するべく、経験豊富なコンサルタントがどんな相談内容にも丁寧にお答えします。

資産運用や税金対策についてお悩みなら、まず富裕層に熟知したネイチャーグループへご相談ください。

芦田ジェームズ 敏之

【代表プロフィール】

資産規模100億円を超えるクライアントの案件を数多く抱えてきた異彩を放つ経歴から、「富裕層を熟知した税理士」として多数メディアに取り上げられている。培った知識、経験、技量を活かし、富裕層のみならず幅広いお客様に税金対策・資産運用をご提案している。

また、Mastercard®️最上位クラスで、富裕層を多く抱えるクレジットカードLUXURY CARDの 「ラグジュアリーカード・オフィシャルアンバサダー」に就任。日米税理士ライセンス保有。東京大学EMP・英国国立オックスフォード大学ELP修了。紺綬褒章受章。

現在は代表税理士を務める傍ら、英国国立ウェールズ大学経営大学院に在学中(MBA取得予定)。

◇◆ネイチャーグループの強み◇◆

・〈富裕層〉×〈富裕層をめざす方〉向けの資産運用/税金対策専門ファーム

・日本最大規模の富裕層向けコンサルティング

・国際的な専門家ネットワークTIAG®を活用し国際案件も対応可能

・税理士法人ならではの中立な立場での資産運用