![]() 2022年4月8日

2022年4月8日![]() 2024年4月28日税務

2024年4月28日税務

所得税の節税方法10選!サラリーマンが実践できる税金対策と注意点

所得税は、個人が事業で稼いだお金や会社からもらう給与に対して発生する税金です。サラリーマンの所得税は事前に給与から差し引かれているため、税金対策ができないというイメージを持っている方もいるのではないでしょうか。しかし、サラリーマンでも利用できる節税制度はたくさんあります。

税制度への理解を深めれば、納める税金を減らし、手元に残る資産を増やせるでしょう。そこで今回は、サラリーマンが活用しやすい節税方法を紹介します。所得税の計算方法や適切に節税するポイントも解説するので、節税したい方はぜひ参考にしてみてください。

目次

給与から天引きされるお金の種類

サラリーマンは給与から一定額を天引きした後の金額を受け取っています。天引きされるのは、主に税金と社会保険料の2つです。手取り金額が少ないと感じる方は、天引きされている金額が大きいと考えられます。税金や社会保険料の基本情報を確認し、適切な節税方法を見つけましょう。

税金

会社に勤めるサラリーマンが給与から天引きされる税金は、所得税と住民税の2種類です。源泉徴収制度が適用されており、源泉徴収義務者である会社が、納税者の給与から差し引いた税金を代わりに納税しています。

・所得税

所得税は個人が1年間に稼いだお金に対して発生する国税です。超過累進課税が適用されるため、稼いだ金額が多いほど高い税率が課せられます。

・住民税

住民税は前年度の所得に対して課せられる地方税です。各地域の公的機関が教育や福祉、医療といったサービスを提供する際の財源となります。所得割と均等割が課せられ、税率や金額は各自治体により異なります。

社会保険料

給与から天引きされる社会保険料は、「健康保険料」「介護保険料」「厚生年金保険料」「雇用保険料」の4種類です。会社の福利厚生や年齢といった条件に合わせて保険に加入し、保険料を納付します。

| 保険の種類 | 内容 | 被保険者の給与から天引きされる割合 |

|---|---|---|

| 健康保険料 | 会社員が加入する健康保険は、協会けんぽや共済組合、組合管掌健康保険など国民健康保険以外の保険。自己負担3割で医療を受けられる | 会社と労使折半 |

| 介護保険料 | 40歳から64歳の健康保険加入者が支払う保険料。介護が必要になった際にサービスを受けられる | 会社と労使折半(健康保険料と一緒に納める) |

| 厚生年金保険料 | 国民年金(基礎年金)の二階建て部分に値する上乗せ保険。保険料は給与の金額により異なり、納めた保険料が年金額に反映される | 会社と労使折半 |

| 雇用保険料 | 失業時や離職時に保険給付を受けられるサービス | 被保険者負担分のみ |

納める税額はいくら?所得税の計算方法

所得税を節税する際は、税金対策後の税額を自分で確認することが大切です。計算方法を知ることで、控除のタイミングや節税効果の高い制度が分かるようになるでしょう。ここでは、所得税の計算方法を手順に沿って紹介します。

1.給与所得控除を差し引く

サラリーマンが1年間に得た所得は「給与所得」と呼ばれ、所得税の納税義務が発生します。事業所得や雑所得は収入から必要経費を差し引きますが、給与所得者には経費がありません。その代わり、給与所得控除を差し引いて所得を算出します。給与所得の計算式と控除額は以下の通りです。

【計算式】

・給与所得=収入-給与所得控除

【給与所得控除額早見表※令和2年分以降】

| 給与等収入金額 | 給与所得控除額 |

|---|---|

| 162万5,000円以下 | 55万円 |

| 162万5,000円超~180万円以下 | 収入金額×40%-10万円 |

| 180万円超~360万円以下 | 収入金額×30%+8万円 |

| 360万円超~660万円以下 | 収入金額×20%+44万円 |

| 660万円超~850万円以下 | 収入金額×10%+110万円 |

| 850万円超 | 195万円(上限) |

(参考: 『給与所得控除|国税庁』/https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1410.htm)

2.所得控除を差し引く

給与所得から所得控除を差し引き、課税所得を求めます。差し引ける所得控除は以下の通りです。

【所得控除】

・雑損控除

・医療費控除

・社会保険料控除

・小規模企業共済等掛金控除

・生命保険料控除

・地震保険料控除

・寄附金控除

・障害者控除

・寡婦(寡夫)控除

・勤労学生控除

・配偶者控除

・配偶者特別控除

・扶養控除

・基礎控除

例えば、給与所得が400万円で基礎控除を適用する場合、課税所得は400万円-48万円=352万円となります。

3.所得税率をかける

所得税の計算式は「課税所得×税率-控除額」です。課税所得が352万円の場合、税率は20%、控除額は42万7,500円で、所得税額は352万円×20%-42万7,500円=27万6,500円と算出できます。

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 9万7,500円 |

| 330万円超~695万円以下 | 20% | 42万7,500円 |

| 695万円超~900万円以下 | 23% | 63万6,000円 |

| 900万円超~1,800万円以下 | 33% | 153万6,000円 |

| 1,800万円超~4,000万円以下 | 40% | 279万6,000円 |

| 4,000万円超 | 45% | 479万6,000円 |

(参考: 『所得税の税率|国税庁』/https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm)

4.税額控除を差し引く

税額控除は、算出税額から一定額を控除する制度です。税額控除を差し引くことで、最終的な所得税額が決定します。税額控除の一例は以下の通りです。

【税額控除】

・配当控除

・外国税額控除

・住宅借入金等特別控除

・政党等寄附金特別控除制度

・認定NPO法人等寄附金特別控除

・公益社団法人等寄附金特別控除

・住宅耐震改修特別控除

・住宅特定改修特別税額控除

算出税額が27万6,500円、配当控除が15万円の場合、所得税額は27万6,500円-15万円=12万6,500円となります。

サラリーマンにおすすめ!所得税の節税方法10選

サラリーマンの所得税額を求める際は所得控除や税額控除を差し引けるため、控除できるものを増やして所得を減らすことが税額を低く抑えるポイントです。ここでは、サラリーマンが対策しやすい節税方法を10個紹介します。

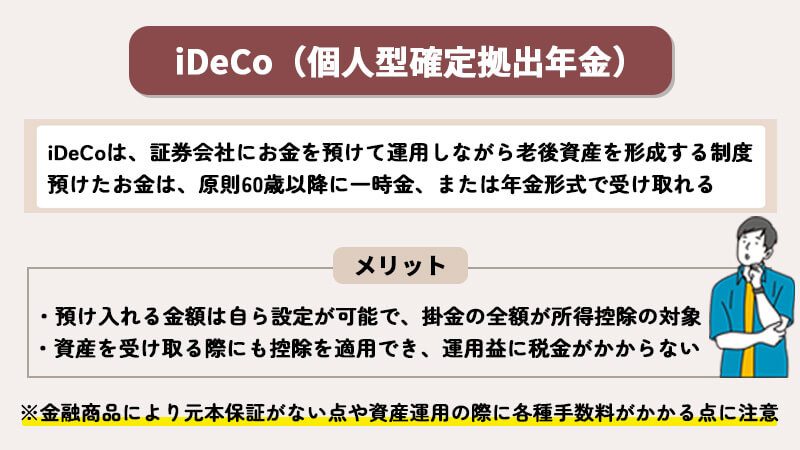

iDeCo(個人型確定拠出年金)

iDeCo(個人型確定拠出年金)は、証券会社にお金を預けて運用しながら老後資産を形成する制度です。預けたお金は、原則として60歳以降に一時金、もしくは年金形式で受け取れます。

預け入れる金額は自ら設定が可能で、掛金の全額が所得控除の対象です。また、資産を受け取る際にも控除を適用でき、運用益に税金がかからないといったメリットもあります。ただし、金融商品によっては元本保証がない点や資産運用の際に各種手数料がかかる点に注意しましょう。

NISA(小額投資非課税制度)

NISAは、NISA専用口座で投資する場合に利用できる税制優遇制度です。通常の投資では運用益に20.315%の税金がかかりますが、NISAは一定額まで非課税です。

種類は3つで、非課税になる期間や限度額、対象年齢といった細かい条件が異なります。制度内容を比較しながら、家族形態や資産状況に合わせたプランを選択しましょう。

| NISA | つみたてNISA | ジュニアNISA | |

|---|---|---|---|

| 対象年齢 | 20歳以上 | 20歳以上 | 19歳以下 |

| 非課税期間 | 5年 | 20年 | 5年 |

| 上限非課税額 | 年間120万円(総額600万円) | 年間40万円(総額800万円) | 年間80万円(総額400万円) |

| 出金時期 | 自由 | 自由 | 18歳まで非課税の引き出し不可 |

※現行のジュニアNISAは2023年で終了予定

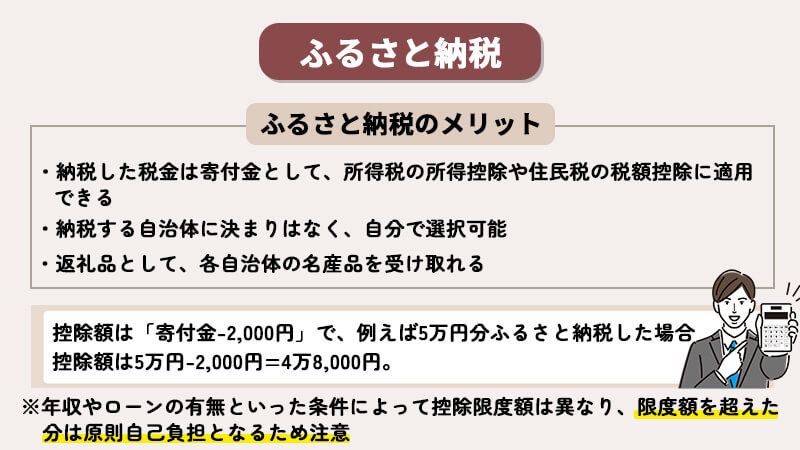

ふるさと納税

ふるさと納税も税金対策のひとつです。納税した税金は寄付金として、所得税の所得控除や住民税の税額控除に適用できます。納税する自治体に決まりはなく、自分で選択可能です。また、返礼品として、各自治体の名産品を受け取れるのもふるさと納税のメリットといえるでしょう。

控除額は「寄付金-2,000円」です。例えば、5万円分ふるさと納税した場合、控除額は5万円-2,000円=4万8,000円です。ただし、年収やローンの有無といった条件によって控除限度額は異なり、限度額を超えた分は原則自己負担となるため注意しましょう。

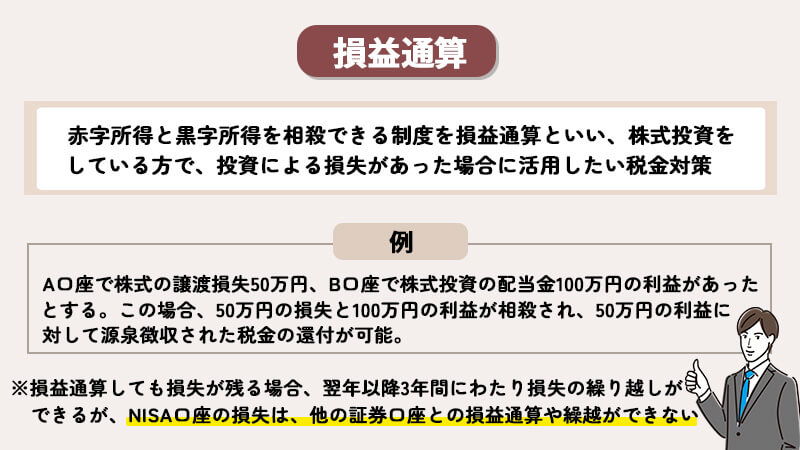

損益通算

赤字所得と黒字所得を相殺できる制度を損益通算といいます。株式投資をしている方で、投資による損失があった場合に活用したい税金対策です。

例えば、A口座で株式の譲渡損失50万円、B口座で株式投資の配当金100万円の利益があったとします。この場合、50万円の損失と100万円の利益が相殺され、50万円の利益に対して源泉徴収された税金の還付が可能です。

また、損益通算しても損失が残る場合、翌年以降3年間にわたって損失の繰り越しができます。ただし、NISA口座の損失は、他の証券口座との損益通算ができません。

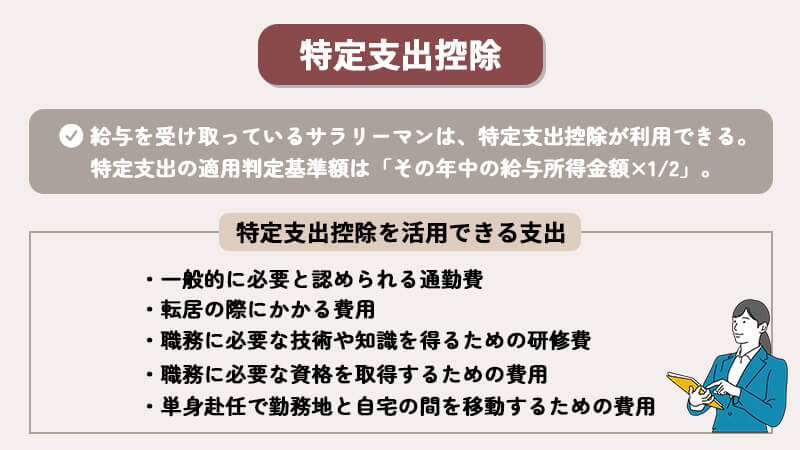

特定支出控除

給与を受け取っているサラリーマンは、特定支出控除が利用できます。特定支出の適用判定基準額は「その年中の給与所得金額×1/2」です。特定支出の合計が給与所得の半額以上であれば、給与所得控除後の所得金額から控除可能です。具体的には以下のような支出で特定支出控除を活用できます。

・一般的に必要と認められる通勤費

・転居の際にかかる費用

・職務に必要な技術や知識を得るための研修費

・職務に必要な資格を取得するための費用

・単身赴任で勤務地と自宅の間を移動するための費用

配偶者控除・扶養控除

生計を一にしている家族がいる方は、配偶者控除や扶養控除を利用しましょう。それぞれで適用できる控除額は以下の通りです。

【配偶者控除】

| 納税者の合計所得額 | 控除額(控除対象配偶者) | 控除額(老人控除対象配偶者) |

|---|---|---|

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

【扶養控除】

| 区分 | 控除額 |

|---|---|

| 一般の控除対象扶養親族(16歳以上) | 38万円 |

| 特定扶養親族(19歳~23歳) | 63万円 |

| 老人扶養親族(70歳以上で同居老親等以外の者) | 48万円 |

| 老人扶養親族(70歳以上で同居老親等の者) | 58万円 |

控除を利用する際は「納税者と生計を一にしている」「年間の合計所得が48万円以下」「青色・白色申告者の専業従事者でない」といった条件に適合しなければなりません。年間所得が48万円を上回り133万円以下の配偶者は、配偶者特別控除を利用できます。

(参考: 『配偶者控除|国税庁』/https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1191.htm)

(参考: 『扶養控除|国税庁』/https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1180.htm)

生命保険料控除・地震保険料控除

生命保険や地震保険に加入している方が利用できる控除です。保険料や掛金として支払った金額のうち、一定額を所得控除できます。

【生命保険料控除】

| 年間正味払込保険料 | 控除額 |

|---|---|

| 2万円以下 | 全額 |

| 2万円超~4万円以下 | 年間正味払込保険料×1/2+1万円 |

| 4万円超~8万円以下 | 年間正味払込保険料×1/4+2万円 |

| 8万円超 | 一律4万円 |

※平成24年度以降の所得税生命保険料控除

【地震保険料】

| 保険料 | 控除額 |

|---|---|

| 5万円以下 | 全額 |

| 5万円超 | 一律5万円 |

(参考: 『生命保険料控除|国税庁』/https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1140.htm)

(参考: 『地震保険料控除|国税庁』/https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1145.htm)

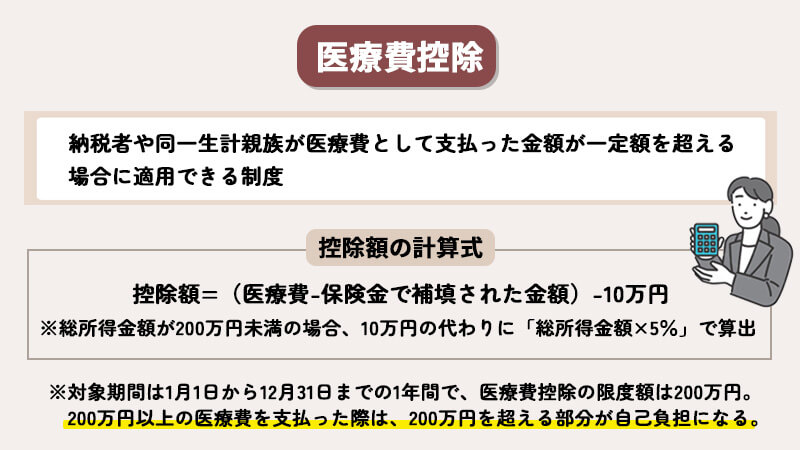

医療費控除

納税者や同一生計親族が医療費として支払った金額が一定額を超える場合に適用できる制度です。控除額の計算式は以下の通りです。

・控除額=(医療費-保険金で補填された金額)-10万円

※総所得金額が200万円未満の場合、10万円の代わりに「総所得金額×5%」で算出

対象期間は1月1日から12月31日までの1年間で、医療費控除の限度額は200万円です。200万円以上の医療費を支払った際は、200万円を超える部分が自己負担になります。なお、健康増進剤や美容を目的とする医薬品は、医療費控除の対象に含まれません。

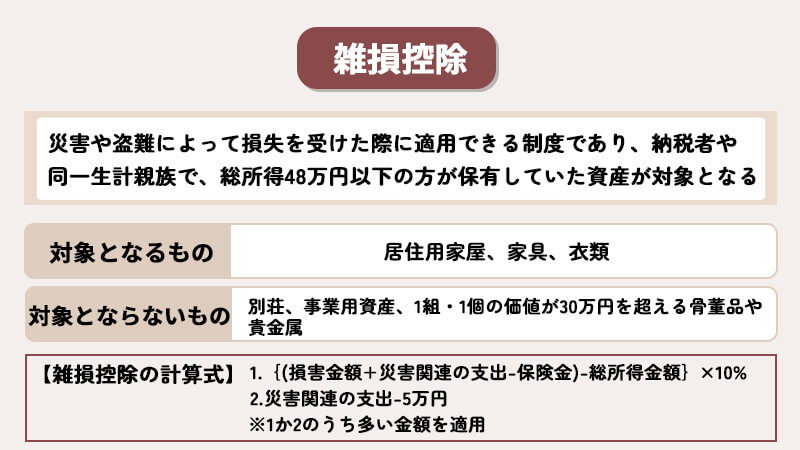

雑損控除

災害や盗難によって損失を受けた際に適用できる制度です。納税者や同一生計親族で、総所得48万円以下の方が保有していた資産が対象となります。対象に関する詳しい条件と控除額の計算式は以下の通りです。

| 対象となるもの | 居住用家屋、家具、衣類 |

|---|---|

| 対象とならないもの | 別荘、事業用資産、1組・1個の価値が30万円を超える骨董品や貴金属 |

【雑損控除の計算式】

1.{(損害金額+災害関連の支出-保険金)-総所得金額}×10%

2.災害関連の支出-5万円

※1か2のうち多い金額を適用

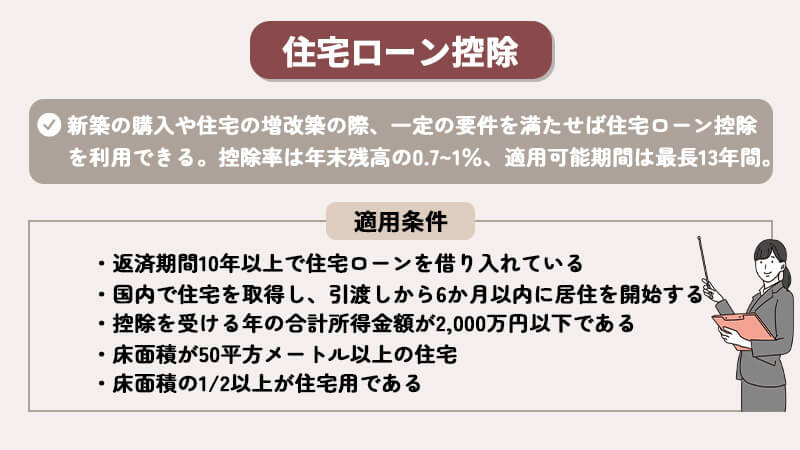

住宅ローン控除

新築の購入や住宅の増改築の際、一定の要件を満たせば住宅ローン控除を利用できます。控除率は年末残高の0.7~1%、適用可能期間は最長13年間です。税額控除であるため、大きな節税効果を期待できます。主な適用要件は以下の通りです。

【適用条件】

・返済期間10年以上で住宅ローンを借り入れている

・国内で住宅を取得し、引渡しから6か月以内に居住を開始する

・控除を受ける年の合計所得金額が2,000万円以下である

・床面積が50平方メートル以上の住宅

・床面積の1/2以上が住宅用である

所得税を適切に節税する3つのポイント

各種控除や税制優遇制度を利用すれば、所得税の節税が可能です。ただし、一定の要件を満たす必要があり、適切に節税するには事前にいくつかのポイントを確認しておくことが大事です。ここでは、所得税対策の3つのポイントを紹介します。

節税制度の限度額を確認する

控除や税制優遇制度は納める税金を減らせるお得な制度です。ただし、無限に控除できるわけではなく、ほとんどのケースで限度額が決まっています。例えば、ふるさと納税における所得税の控除額は、総所得金額等の40%が上限です。上限を超えた額を納めた場合、その金額分は自己負担になります。

節税制度を最大限利用しようとすることで、逆に出費がかさむ恐れがあります。節税制度はあくまで納税額を抑えるためのお得な制度と考え、正しく利用しましょう。

確定申告を忘れない

サラリーマンは会社で年末調整をするため、通常、個人で確定申告をする必要はありません。ただし、利用する節税制度の内容や条件によっては確定申告が必要です。例えば、住宅ローン控除を初めて利用する際やワンストップ特例の条件に合致しないふるさと納税、医療費控除の利用時です。

確定申告には期限があるため、遅れないよう早めに準備を進めましょう。申告・納税期限は以下の通りです。

| 申告・納税期限 | 原則2月16日~3月15日 |

|---|---|

| 還付申告期限 | 1月1日~5年以内 |

税金に関する知識を深める

所得控除や税額控除、税制優遇制度といった税務に関する知識を深めることで、自身の状況に合わせた税金対策が可能です。「税金に関する書物を読む」「セミナーに参加する」「税務相談に行く」といったできることから始めましょう。

ただし、税務署では確定申告書の確認や簡単な相談は可能ですが、申告代行や節税方法の提案といったサービスはありません。税務に関する悩みは、信頼できる税理士に相談するのがベストでしょう。

所得税の節税や申告に関する相談はネイチャーグループへ!

納める所得税を減らし手元の資金を増やしたい方は、ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)にご相談ください。税務に関する専門知識を持つプロが、お客さまのケースに合わせて的確な所得税対策を提案します。

国内外の相談件数年間2,000件、累計1万件を誇る国内最大級のコンサルファームで、確定申告の代行や税金対策といった、税務署では対応できない部分も丁寧にサポートします。所得税に関して気になることがあれば、お気軽にご相談ください。電話やインターネット、メールからお問い合わせいただけます。

\サラリーマンの所得税を下げる有効な対策方法とは?/

まとめ

給与を受け取っているサラリーマンは、所得控除や税額控除といったさまざまな控除を利用できます。iDeCoやNISAといった税制優遇制度を利用するのも節税方法のひとつです。節税方法を正しく利用できれば、手元に残る資金が増えるでしょう。ただし、適用条件や控除限度額、確定申告の有無は利用する制度によって異なるため注意が必要です。

難しい税務手続きに不安を感じている方や節税制度の恩恵を最大限享受したい方は、ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)にお任せください。豊富な知識を持ったプロが、確定申告の代行から税金対策のご提案までトータルサポートします。

ネイチャーグループは『富裕層の税金対策・資産運用相談』を

年間2,000件お答えしてる実績があります。

資産運用や税金対策は専門的な知識が必要で、「そもそも何をすればいいか分からない」方が多いと思います。

また、投資経験者の多くが不安や悩みを抱えているのも事実です。

そのような不安や悩みを解決するべく、経験豊富なコンサルタントがどんな相談内容にも丁寧にお答えします。

資産運用や税金対策についてお悩みなら、まず富裕層に熟知したネイチャーグループへご相談ください。

芦田ジェームズ 敏之

【代表プロフィール】

資産規模100億円を超えるクライアントの案件を数多く抱えてきた異彩を放つ経歴から、「富裕層を熟知した税理士」として多数メディアに取り上げられている。培った知識、経験、技量を活かし、富裕層のみならず幅広いお客様に税金対策・資産運用をご提案している。

また、Mastercard®️最上位クラスで、富裕層を多く抱えるクレジットカードLUXURY CARDの 「ラグジュアリーカード・オフィシャルアンバサダー」に就任。日米税理士ライセンス保有。東京大学EMP・英国国立オックスフォード大学ELP修了。紺綬褒章受章。

現在は代表税理士を務める傍ら、英国国立ウェールズ大学経営大学院に在学中(MBA取得予定)。

◇◆ネイチャーグループの強み◇◆

・〈富裕層〉×〈富裕層をめざす方〉向けの資産運用/税金対策専門ファーム

・日本最大規模の富裕層向けコンサルティング

・国際的な専門家ネットワークTIAG®を活用し国際案件も対応可能

・税理士法人ならではの中立な立場での資産運用