![]() 2023年4月14日

2023年4月14日![]() 2025年2月18日税務

2025年2月18日税務

法人税仕訳ガイド!3つの税金の種類と正しい仕訳方法を徹底解説

法人が納める税金は、所得に応じて課せられる法人税(法人所得税)や法人住民税、法人事業税などさまざまです。これらの税金を納付したり、還付を受け取ったりするために欠かせないのが、正しい仕訳です。法人は中間納付があるなど、複雑な部分も多く、「仕訳方法がよく分からない」という場合も多いのではないでしょうか。

そこでこの記事では、法人税の仕訳方法について、具体的に解説します。税金の種類や注意点など、押さえたいポイントもいくつか紹介しているので、参考にしてみてください。

目次

法人税と呼ばれる3つの税金

法人が納める税金として代表的なのが、法人税、法人事業税、法人住民税の3つです。ここでは、それぞれの概要や特徴、税額の計算方法などを解説します。また損金算入できる税金についても触れています。

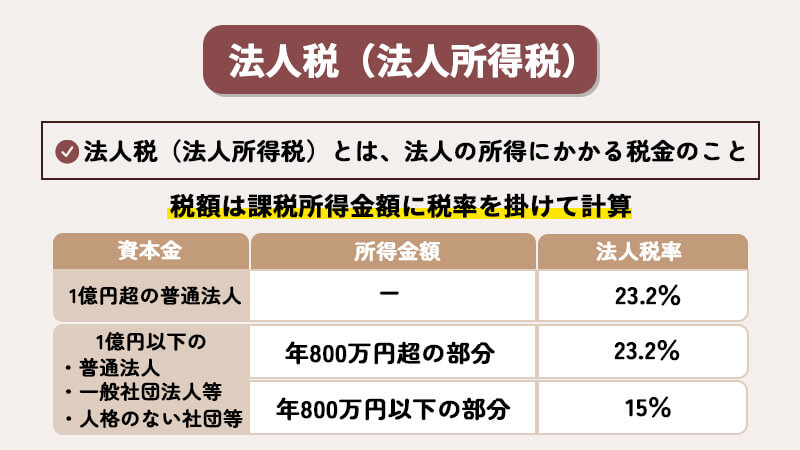

法人税(法人所得税)

法人税(法人所得税)とは、法人の所得にかかる税金のことです。税額は課税所得金額に税率を掛けて計算します。税率は法人の資本金や所得金額によって変わります。資本金1億円を超える場合は23.2%、1億円以下の普通法人または一般社団法人等・人格のない社団等は、年800万円以下の金額部分について15%、それ以外の部分は23.2%です。

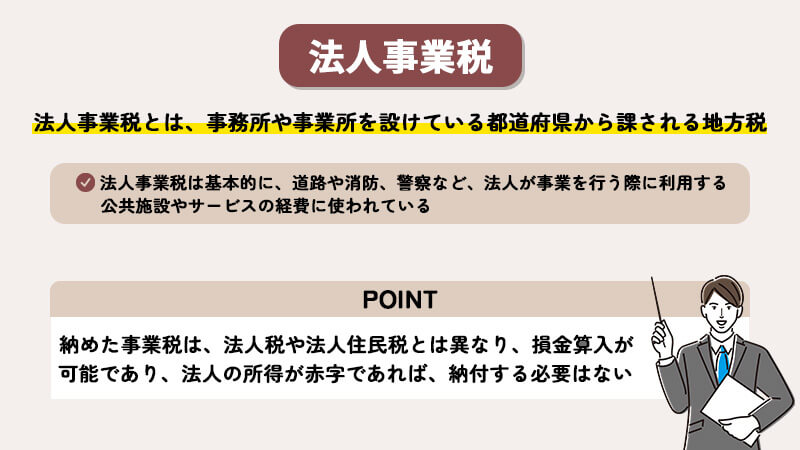

法人事業税

法人事業税とは、事務所や事業所を設けている都道府県から課される地方税です。法人事業税は基本的に、道路や消防、警察など、法人が事業を行う際に利用する公共施設やサービスの経費に使われています。

納めた事業税は、法人税や法人住民税とは異なり、損金算入が可能です。また、法人の所得が赤字であれば、納付する必要はありません。

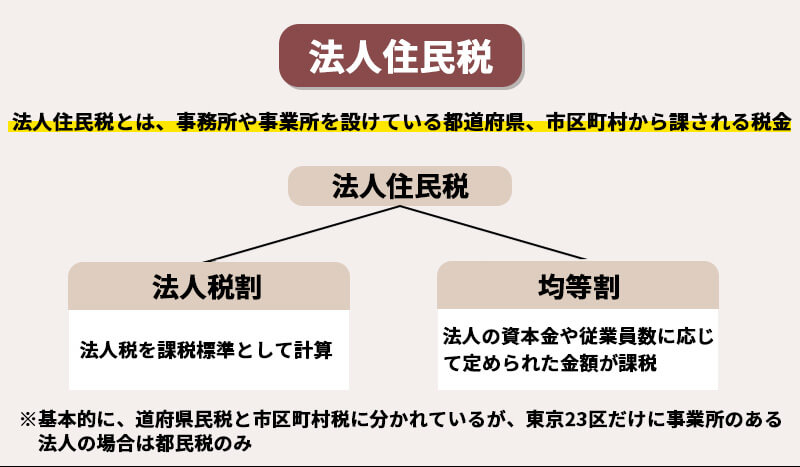

法人住民税

法人住民税とは、事務所や事業所を設けている都道府県、もしくは市区町村から課される税金です。法人住民税は、法人税割と均等割の2種類で構成されています。法人税割は、法人税を課税標準として計算し、均等割は法人の資本金や従業員数に応じて定められた金額が課税されます。

基本的に、道府県民税と市区町村税に分かれていますが、東京23区だけに事業所のある法人の場合は都民税のみです。

法人税に関する損金計上のルール

法人税は損金として計上することが認められていない税金です。損金計上とは、課税対象所得を計算する際に経費として控除できることを指します。、法人税や法人住民税、損金に含めることができません。

これに対し、法人事業税は事業活動に直接関連する地方税として、損金計上が認められています。この違いを理解し、正確に会計処理を行うことが重要です。

仕訳の際は、損金計上可能な税金とそうでない税金を明確に区分し、記録するよう注意しましょう。

法人税を納める必要があるケース

法人税は、全ての法人に対して課せられるわけではありません。法人には、株式会社をはじめ、協同組合や学校法人など、さまざまな種類が存在します。ここでは、法人税の納税対象となる法人をピックアップし、法人税の対象所得についても詳しく解説します。

納税の対象法人である

法人税は、全ての法人に課せられるわけではありません。以下に、法人税が課される法人の種類とそれ以外の法人の種類を一部まとめます。

| 法人税が課される法人 | 法人税が課されない法人 |

|---|---|

| 株式会社 有限会社 合同会社 合名会社 合資会社 医療法人 相互会社 協同組合 など |

一般社団法人 NPO法人 学校法人 など |

株式会社や有限会社などの普通法人には、原則として全ての所得に対して法人税が課されます。ただし、期末資本金が1億円以下の中小企業法人等の場合は、軽減税率が適用されて、税負担が軽減されます。

納税の対象所得がある

法人税の対象となる所得は、利益から損金を差し引いた金額で、計算式は以下の通りです。

所得=益金-損金

益金は、商品やサービスの売上収入、土地や建物の売却収入などが挙げられます。損金は、売上原価や販売費用などです。益金・損金は法人税法上のものであるため、会計上の収益や経費とは異なります。金額が必ずしも一致するとは限らず、収益から経費を引いた利益に、法人税法の規定に基づいて税務調整したものが、課税所得です。

収益事業が対象となる特定法人の例

学校法人や公益法人、NPO法人などの特定法人は、非営利活動を目的としており、通常は法人税の課税対象とはなりません。しかし、これらの法人が以下のような収益事業を行う場合、その事業から得た所得は法人税の課税対象となります。

- 学校法人が学生以外に対して教材や物品を販売する事業

- 公益法人が不動産や施設を貸し出して得た賃料収入

- NPO法人が営利目的でサービスや商品を提供する事業

これらは法人税法上、34種類に分類される収益事業に該当する場合があり、対象となる収益事業を行っている場合は課税される点に注意が必要です。

非営利目的であっても、課税対象となる収益事業とみなされるかどうかは、事業内容や規模によって判断されます。そのため、対象となる場合には正確な所得計算と申告を行うことが求められます。

法人税等の仕訳方法と勘定科目

法人税や法人事業税など、法人税等の仕訳方法は、タイミングによって異なります。例えば中間申告時に納付した法人税等は「仮払法人税等」として処理する決まりです。ここでは、中間申告時、決算時、確定申告時の3パターンに分けて、仕訳方法について紹介します。

中間申告・納付のとき

法人は会計処理の負担を軽減するために、確定申告より前のタイミングで中間申告と中間納付をする必要があります。前年度実績のある場合は、前年度の確定納税額の半分程度を納付、または仮決算による納付も可能です。

納税額が確定していない状態での申告と納税になるため、仕訳は、「仮払法人税等」を使います。法人税等を当座預金から30万円中間納付した際の仕訳例は、以下の通りです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 仮払法人税等 | 300,000円 | 当座預金 | 300,000円 |

また、貸借対照表では、中間納付での「仮払法人税等」は資産に分類されます。納付しているものの、金額が確定していないためです。貸方の「当座預金」も資産に該当するため、資産、負債、純資産の金額に影響はありません。

決算のとき

決算時には、納税額が確定するため、当期の法人税等額の計上と、見越計上による会計処理が必要です。確定年税額が100万円の場合、仕訳方法は以下のようになります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 法人税等 | 1,000,000円 | 仮払法人税等 | 300,000円 |

| 未払法人税等 | 700,000円 | ||

中間申告・納付時に30万円を支払っている場合、残りの70万円を未払法人税等として仕訳します(外形標準を考慮しない場合)。未払法人税等は、当期の負債として見越計上しましょう。また赤字等によって仮払法人税等の金額が法人税等を超えている場合は、還付金が発生するため、差額を「未収金」として借方に計上します。

法人税は、事業年度末である決算日から2か月以内に申告し、納税が必要です。

納付のとき

確定申告の際は、中間申告で計上している仮払法人税等の金額を、確定した納税額から差し引き、決済時に計上した未払法人税等の金額を資産から納めます。仮払法人税等は、会計処理が済んでいるため、未払法人税等のみ仕訳が必要です。

未払法人税等分の金額を当座預金から計上し、負債を消去する必要があります。未払法人税等70万円を、当座預金から支払った場合の仕訳は、以下の通りです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 未払法人税等 | 700,000円 | 当座預金 | 700,000円 |

(※未払法人税等の過大計上などは考慮していません)

上記の仕訳によって、仮払法人税等と未払法人税等の処理は完了します。

還付金が発生する場合の仕訳例

確定申告の結果、中間申告で仮払いした法人税等の金額が確定税額を超過していた場合、差額が還付金として返金されます。この際の仕訳は、確定申告時と還付金受領時で分けて行います。

確定申告で法人税額が80万円と確定し、中間申告で仮払法人税等として100万円を納付していた場合、差額の20万円が還付金として返金されるとします。まず、確定申告時の仕訳では、仮払法人税等の過大分を「未収金」として計上します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 法人税等 | 800,000円 | 仮払法人税等 | 1,000,000円 |

| 未収金 | 200,000円 | ||

この仕訳により、法人税等と仮払法人税等との差額(還付金分)を未収金として記録します。還付金受領時の仕訳では、実際に還付金が振り込まれた際には、未収金を取り崩す仕訳を行います。

| 借方 | 貸方 | ||

|---|---|---|---|

| 当座預金 | 200,000円 | 未収金 | 200,000円 |

これにより、還付金が受け取られたことが帳簿に正確に反映されます。

法人税以外の税金における仕訳方法

事業所が納める税金は、法人税や法人事業税だけではありません。例えば事業所を構えている場所の固定資産税や、社用車の自動車税なども納める必要があります。この他、消費税等の納付が必要な場合もあります。ここでは、法人税等以外の税金における仕訳方法について解説します。

租税公課の仕訳方法

税金や公共団体に支払う会費などは、「租税公課」として会計処理します。租税公課に含まれる税金は、主に以下の通りです。

- 固定資産税や都市計画税

- 収入印紙税

- 自動車税

- 法人事業税の外形標準課税(付加価値割、資本割) など

また租税公課の仕訳方法は、以下のように行います。

〈収入印紙を現金で2万円分購入した場合〉

| 借方 | 貸方 | ||

|---|---|---|---|

| 租税公課 | 20,000円 | 現金 | 20,000円 |

消費税の仕訳方法

消費税は商品やサービスの消費に対して課税される税であり、最終的に商品やサービスを購入・利用した人が負担します。事業者は、消費者の負担した消費税(売上時に預かった消費税)から、仕入れにかかった消費税を差し引いた金額を納税します。

消費税は税込処理と税抜処理で仕訳方法が異なります。どちらの方式を採用するかは、各事業者で決定しても問題ありません。

〈税込処理の場合〉

税込110万円の商品を仕入れ、代金を掛けとした際は、以下のように記載します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 1,100,000円 | 買掛金 | 550,000円 |

税込88万円で商品が売れて、代金がまだ支払われていない場合には、以下のように記載します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 売掛金 | 880,000円 | 売上 | 880,000円 |

〈税抜処理の場合〉

税抜100万円の商品を仕入れて、代金を掛けとした際は、以下のように記載します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 1,000,000円 | 買掛金 | 1,100,000円 |

| 仮払消費税 | 100,000円 | ||

税抜200万円で商品が売れ、支払いが完了していない場合は、以下のように記載します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 売掛金 | 2,200,000円 | 売上 | 2,000,000円 |

| 仮受消費税 | 200,000円 | ||

また基準期間において課税売上が1,000万円以下の事業者(免税事業者)は、消費税の会計処理が不要です。

源泉徴収税の仕訳方法

源泉徴収税とは、事業者が従業員から預かっている税金(所得税)を指します。徴収した金額は後から事業者が代わりに納める必要があるため、費用処理は行わず預り金として会計処理を行います。源泉徴収税の仕訳方法は、以下の通りです。

〈給料の源泉徴収税を差し引いた金額を普通預金に入金した場合〉

| 借方 | 貸方 | ||

|---|---|---|---|

| 給料 | 200,000円 | 預り金(源泉所得税) | 3,770円 |

| 普通預金 | 196,230円 | ||

〈預かった源泉徴収税を納付した場合〉

| 借方 | 貸方 | ||

|---|---|---|---|

| 預り金(源泉所得税) | 3,770円 | 現金 | 3,770円 |

外形標準課税の仕訳方法

外形標準課税とは、法人事業税の一部として、企業の規模や事業活動の状況に基づいて課税される税金です。これは付加価値割や資本割、所得割に基づき計算され、特に赤字の場合でも課税される特徴があります。以下に、外形標準課税に関する仕訳例を示します。

法人事業税の外形標準課税(例:付加価値割 10万円)を納付した場合の仕訳は以下の通りです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 租税公課 | 100,000円 | 現金 | 100,000円 |

外形標準課税部分は「租税公課」として処理され、損金算入が可能です。

決算時に未払の外形標準課税を計上する場合の仕訳は以下の通りです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 租税公課 | 100,000円 | 未払法人事業税 | 100,000円 |

この仕訳により、未払金として外形標準課税が負債に計上されます。

未払法人事業税として計上されていた外形標準課税を翌期に納付した場合、以下の仕訳を行います。

| 借方 | 貸方 | ||

|---|---|---|---|

| 未払法人事業税 | 100,000円 | 未払法人事業税 | 100,000円 |

法人税を仕訳する際の注意点とポイント

法人税を仕訳する場合には、期限までに正しく処理することが大切です。例えば、法人税等の中で損金計上できるのは、法人事業税のみと決められています。もし申告にミスや遅れが生じるとペナルティを受ける可能性があるので要注意です。ここでは法人税を仕訳する際の注意点とポイントについて、詳しく解説します。

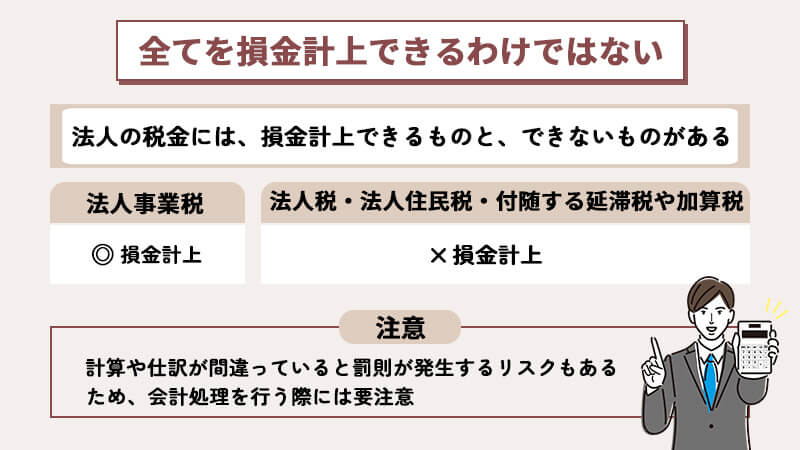

全てを損金計上できるわけではない

法人の税金には、損金計上できるものと、できないものがあります。法人税、法人事業税、法人住民税の中で損金計上できるのは、法人事業税のみです。法人税や法人住民税、それらに付随する延滞税や加算税は、損金として処理できません。計算や仕訳が間違っていると罰則が発生するリスクもあるため、会計処理を行う際には要注意です。

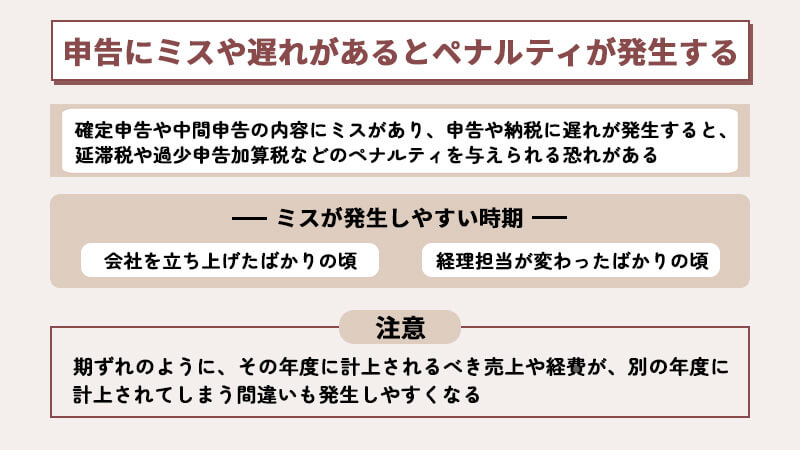

申告にミスや遅れがあるとペナルティが発生する

確定申告や中間申告の内容にミスがあり、申告や納税に遅れが発生すると、延滞税や過少申告加算税などのペナルティを与えられる恐れがあります。特に、会社を立ち上げたばかりの頃や、経理担当が変わったばかりの頃は、このようなミスが発生しやすくなるでしょう。

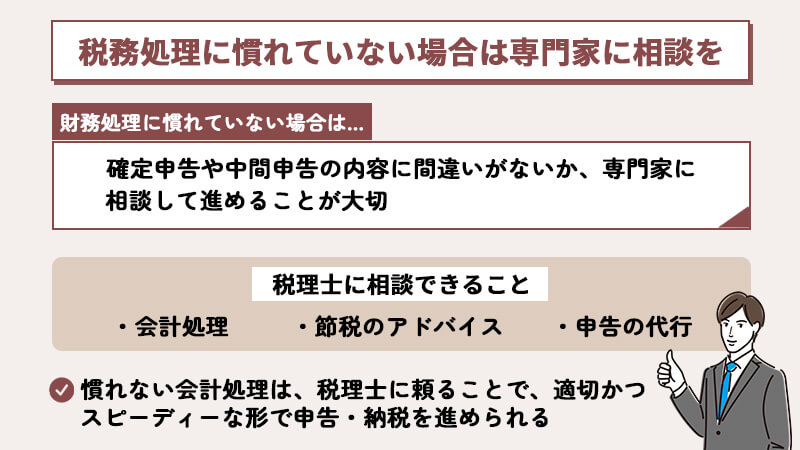

税務処理に慣れていない場合は専門家に相談を

財務処理に慣れていない場合は、確定申告や中間申告の内容に間違いがないか、専門家に相談して進めることが大切です。税理士は、会計処理の相談だけでなく、節税のアドバイス、申告の代行自体を依頼できる場合もあります。

顧問税理士を雇い、経理指導などを頻繁に受けている事業所も少なくありません。慣れない会計処理は、税理士に頼ることで、適切かつスピーディーな形で申告・納税を進められます。

仕訳における期ずれの注意点

法人税を仕訳する際には、期ずれによる計上ミスに十分な注意が必要です。期ずれとは、本来その会計年度に計上すべき収益や費用を、別の年度に誤って計上してしまうことを指します。このようなミスは、課税所得や損益計算に影響を与え、最終的には申告内容に誤りが生じる原因となります。

期ずれが特に発生しやすいのは、決算期末における未払法人税等や仮払法人税等の処理や、翌期に発生する収益や費用の計上タイミングのずれです。また、繰延収益や前払費用といった複雑な項目も、処理ミスを引き起こしやすい要因となります。

これを防ぐためには、取引が発生したタイミングを正確に把握し、発生基準に基づいて収益や費用を計上することが重要です。また、年度をまたぐ取引については特に慎重に処理を行い、未払や仮払の勘定科目を適切な金額で仕訳することが求められます。さらに、取引記録を整理し、必要に応じて確認可能な状態を維持することも有効な対策です。

期ずれによる申告ミスが発覚すると、税務調査において追徴課税や延滞税といったペナルティが課されるリスクがあります。そのため、日常の仕訳や決算処理を正確に行い、期ずれを防ぐ体制を整えることが重要です。

法人税仕訳のよくあるミスと解決方法

法人税に関する仕訳処理は、正確性が求められるため、よくあるミスを理解し、その対策を講じることが重要です。ここでは、具体的なミスとその解決方法について説明します。

未払法人税等の計上漏れ

未払法人税等の計上漏れは、決算時に法人税の確定額を負債として計上しないことで発生します。このミスは、財務諸表の負債残高や法人税等の金額が不一致となり、決算書の整合性が損なわれる要因になります。

この問題を解決するには、決算作業時に法人税の確定額を必ず確認し、未払金として正確に仕訳する手順を徹底することが重要です。経理担当者によるダブルチェックや、チェックリストの活用が有効です。

仮払法人税等の未清算

仮払法人税等が決算時に清算されないケースでは、仮払金が正確に反映されず、翌期以降の帳簿に影響を与えることがあります。この結果、法人税の納付額と記録が一致しない状況が生じるので注意が必要です。

この問題への対策として、仮払法人税等の残高を決算時に必ず精査し、確定額と照合した上で清算仕訳を行うことが挙げられます。また、過不足分を未払金または還付金として計上するルールを定め、システム化することでミスを防げます。

損金計上対象外の税金を含めてしまう

法人税や法人住民税のように損金計上が認められない税金を経費として計上するミスは、課税所得の誤算を引き起こします。このミスは税務調査の対象となるリスクも高めます。

これを防ぐには、損金計上対象外の税金を明確にリスト化し、会計処理の際に注意を促す仕組みを整備することが効果的です。また、税理士や会計ソフトを活用して、自動的に対象外項目を識別することも推奨されます。

法人税申告はお済みですか?税務に関するご相談はネイチャーグループへ

法人税の申告がスムーズに進まず困っている方は、専門家に相談するのもひとつの方法です。ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)では、税金の計算や確定申告に必要な業務のお手伝いだけでなく、税金対策などの財務に関するお悩みにも幅広く対応しています。

国内外の最新財務情報に精通しており、グローバルに活躍する多くのお客様を担当しているなど、豊富な実績を持つのが当グループの強みです。会社を立ち上げたばかりの事業所や、経理に精通した人材が足りないなど、少しでも不安を抱えている場合はぜひ一度ご相談ください。

まとめ

法人が納付する税金には、法人税をはじめ、法人住民税や法人事業税などが挙げられます。法人には中間申告や納付があるため、個人事業主に比べて会計処理や仕訳方法はやや複雑です。正しい申告が期限までにできなければ、ペナルティを受ける可能性もあります。

財務に関して少しでも不安のある場合は、ネイチャーグループ(税理士法人ネイチャー、株式会社ネイチャーウェルスマネジメント)へご相談ください。精通した情報と豊富な実績をもとに、適切なアドバイスを行います。

ネイチャーグループは『富裕層の税金対策・資産運用相談』を

年間2,000件お答えしてる実績があります。

資産運用や税金対策は専門的な知識が必要で、「そもそも何をすればいいか分からない」方が多いと思います。

また、投資経験者の多くが不安や悩みを抱えているのも事実です。

そのような不安や悩みを解決するべく、経験豊富なコンサルタントがどんな相談内容にも丁寧にお答えします。

資産運用や税金対策についてお悩みなら、まず富裕層に熟知したネイチャーグループへご相談ください。

芦田ジェームズ 敏之

【代表プロフィール】

資産規模100億円を超えるクライアントの案件を数多く抱えてきた異彩を放つ経歴から、「富裕層を熟知した税理士」として多数メディアに取り上げられている。培った知識、経験、技量を活かし、富裕層のみならず幅広いお客様に税金対策・資産運用をご提案している。

また、Mastercard®️最上位クラスで、富裕層を多く抱えるクレジットカードLUXURY CARDの 「ラグジュアリーカード・オフィシャルアンバサダー」に就任。日米税理士ライセンス保有。東京大学EMP・英国国立オックスフォード大学ELP修了。紺綬褒章受章。

現在は代表税理士を務める傍ら、英国国立ウェールズ大学経営大学院に在学中(MBA取得予定)。

◇◆ネイチャーグループの強み◇◆

・〈富裕層〉×〈富裕層をめざす方〉向けの資産運用/税金対策専門ファーム

・日本最大規模の富裕層向けコンサルティング

・国際的な専門家ネットワークTIAG®を活用し国際案件も対応可能

・税理士法人ならではの中立な立場での資産運用